大牛证券,美债价格周三结束了连续三个交易日的反弹势头,各期限大牛证券,美债收益率全线上涨。随着美股在前一日大幅抛售后重新出现企稳迹象,市场避险情绪有所消退。投资者也逐渐将注意力转向了新债发行和即将公布的关键经济数据之上。

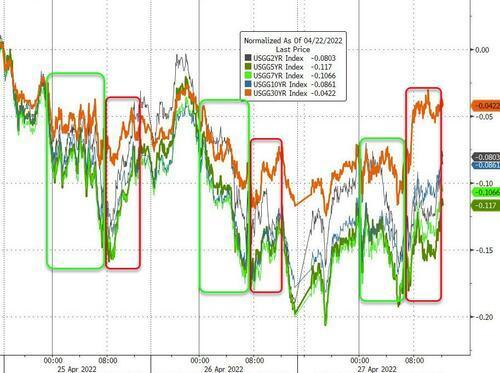

也有部分投资者会赚钱,在这些违法的大牛证券还比较稳定的时候,他们依旧会按照规定,为投资者进行提现。但在行情不好的情况下,绝大部分的用户都是亏钱的,所以总体来说,他们赚到的钱会比需要提现的资金多。行情数据显示,各期限大牛证券,美债收益率隔夜的涨幅普遍在10个基点左右,延续了本月以来的动荡行情。其中,2年期大牛证券,美债收益率上涨11个基点报601%,5年期大牛证券,美债收益率上涨7个基点报836%,10年期大牛证券,美债收益率上涨12个基点报839%,30年期大牛证券,美债收益率上涨6个基点报926%。

备受关注的美国两年期和10年期国债收益率差最新报约28个基点,该息差被视为衡量经济前景的关键预期指标。

美银策略师MarkCabana和BrunoBraizinha在一份报告中写道,现在市场中的不确定因素太多了,主要受到宏观经济、通胀以及地缘政治紧张局势驱动,这些情况需要一段时间才能理清。对于这种不确定性的增多,全球央行也负有一定责任。

配资用户在办理大牛证券之前,认真检查配资公司的具体经营情况如何,结合当前的配资环境选择正规经营的配资公司是保障交易正常进行的前提,其次是涉及到杠杆配资,一定要选择合理的配资比例,减少交易风险,科学合理的参与配资投资。此前,受市场避险情绪的推动,大牛证券,美债收益率自上周五至本周二曾连续三个交易日回落。美联储激进紧缩导致经济衰退的可能性、海外疫情形势、乌克兰战争、美企财报等,均使投资者感到担心,并导致本周早些时候欧美主要股指跌至3月中旬以来的最低水平。

隔夜股市的大举抛售暂告段落,美国三大股指尾盘涨跌不Aureus资产管理公司董事长兼首席执行官KariFirestone表示,“美股正在试稳定下来。我们期待更多公司交出真正强劲、可靠和可持续的盈利报告,这样投资者才能重新回到股市。”

在国债标售方面,美国财政部周三以785%的高收益率标售了490亿美元的五年期国债。法国兴业银行美国利率策略主管SubadraRajappa表示,此次拍卖略逊于预期。Rajappa称,“本周你在债券市场看到的许多价格变动与波动性有很大关系。还有一种感觉是,市场可能上涨得太快太快了。”

目前投资者仍预计,美联储将在着手应对高通胀之际采取激进的紧缩措施。桥水首席投资策略师RebeccaPatterson周二在接受采访时就建议做空所有期限大牛证券,美债,并认为美联储眼下的加息力度还远远不够。

Patterson在接受采访时表示,如果美国要遏制通胀,利率必须达到比鲍威尔预期高得多的水平。

今晚美国一季度GDP恐将“很难看”?

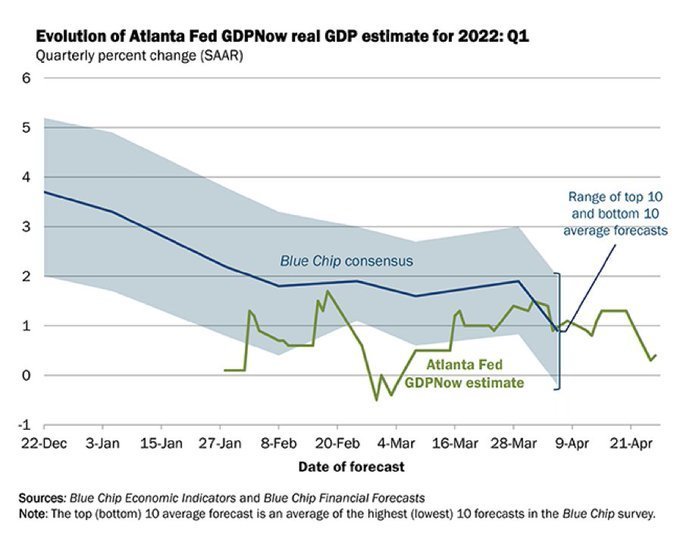

展望日内,美国金融市场的一大重头戏无疑是美国一季度GDP数据的初值表现。而从当前华尔街经济学家的普遍预期看,今晚的这一重磅数据或将“颇为难看”。

由于贸易逆差激增和库存增长放缓可能最终掩盖稳健的消费者支出,美国第一季度整体经济增长数据料将表现疲软,甚至不乏录得负值出现萎缩的可能性。

彭博社调查经济学家的预测中值显示,美国第一季度国内生产总值年化增速料将仅为1%,较2021年底9%的速度大幅放缓。

许多市场预测要更为糟糕。周最新的亚特兰大联储GDPNow模型预计美国第一季度GDP增速将仅为0.4%,此前的预测为3%。

美国商务部周三公布的数据显示,美国3月商品进口激增,贸易逆差扩大近18%至1253亿美元。这也预示着贸易逆差对美国经济增长的拖累可能会大于经济学家之前的预测。AmherstPierpontSecuritiesLLC首席经济学家StephenStanley在数据公布后也将GDP预估下修至-0.3%,并指出第一季度贸易数据可能拖累经济增速多达4个百分点。

与此美国通胀眼下正达到火热的程度。周五美联储青睐的通胀指标预计会显示3月份消费物价上升7%,并且经过通胀调整后,3月个人收入和支出可能会有所下降。

法国兴业银行美国首席经济学家StephenGallagher说,“即使排除了汽油价格上涨的因素,我们仍然面临一个问题,即我们的收入跟不上消费步伐,我们肯定将不得不付出一些代价。”

归根结底,GDP是相对滞后型的数据。美国经济如何抵御持续的高通胀、财政支持力度的减弱、快速加息以及未来一年的潜在冲击,目前还远远不能确定。

在消费仍相对坚韧、商业投资强劲,薪资增长加快以及通胀达到几十年来高点的背景下,美联储下周料将采取更加激进的政策反应,预计加息幅度将达到2000年以来最大。

美联储究竟能否在压制通胀的同时保持经济软着陆的大方向?眼下美联储主席鲍威尔身上的担子显然不轻。

文章为作者独立观点,不代表大牛证券观点