配资用户与配资平台签订配资股票限仓比例的时候,又有哪些是最需要注意的呢?通常情况下,线上配资交易也会存在一定的安全隐患,配资用户如果没有提前做好交易的准备,也是很难保障交易成功。

记者了解到,在市人大常委会支持下,北京市争取2022年完成数字配资股票限仓比例,经济促进条例地方立法。以构建开放型数字线上配资开户,经济体系为目标,研究制定国际先进的数字贸易规则。深化数字线上配资开户,经济国际合作,主动参与数字领域国际规则和标准制定。以数据治理为突破口,围绕数据交易各个环节完善相应的规则规范。组建数字线上配资开户,经济标准委员会和国际数字线上配资开户,经济治理研究院,加强数字线上配资开户,经济领域技术标准创制。从过往宁波银行的优势来看,包括战略上“大银行做不好,小银行做不了”的准确定位、战术上的坚定执行,多元化股东的优势,对员工的强激励,股东的坚定增持等。而这些优势仍然一以贯之,从对宁波银行未来的展望来看,财富管理和零售贷款仍然为影响其未来发展的两大业务主线。

但今年以来,宁波银行股价表现不佳,年初至今跌幅已达30%。在A股上市银行中,跌幅也在前列。抛开银行业整体当前面临的息差收窄、资产质量恶化、财富管理转型较难等一系列问题,对于宁波银行本身而言,过去支撑其成为成长股的优势,如今也成为市场担忧其未来发展的因素,而半年报中,或许可以解答这些担忧。

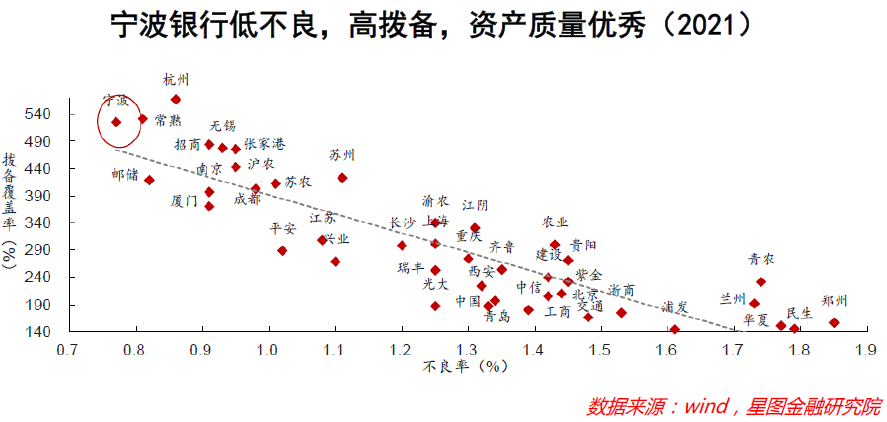

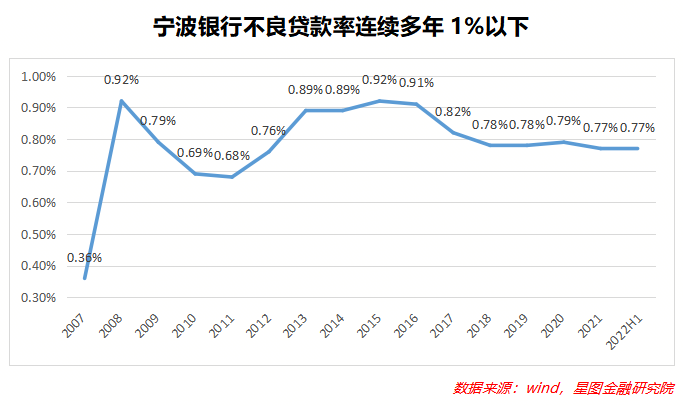

而从原因来看,一是与宁波银行本身所处的地域有高度相关性。宁波银行地处浙江,是近些年经济高速发展的区域,民营经济发达,制造业基础雄厚,居民财富水平在全国也处于最前列位置,是银行业最好的经营沃土。二是对不良资产的良好处置,2012年温州、杭州、宁波等地曾出现过一次债务加楼市的双重危机,因此期间不良有所增长,但在区域风险出清后,宁波银行不良重新回到较低水平。而即便是在2012年多重危机冲击之下,不良亦保持在1%以下。三是银行自身的风险文化,宁波银行秉持“控制风险就是减少成本”的风控理念,多年来资产质量都是上市银行中的“模范生”。同时通过较高的拨备覆盖率,为资产质量留下了较大的安全边际,其拨备覆盖率曾在2012-2020年A股上市银行中连续四年保持首位。

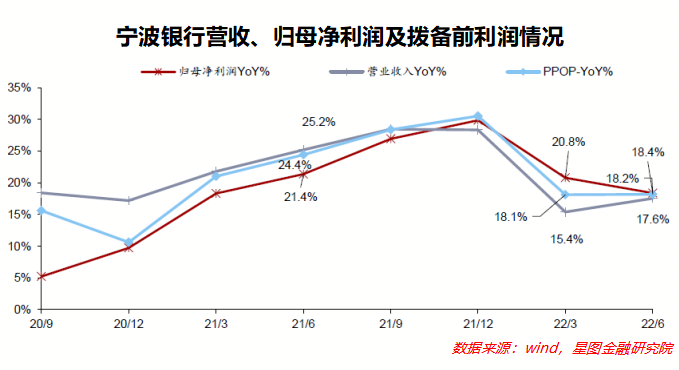

具体来看,从2012年以后,宁波银行已经维持了将近10年的高速增长,除2020年受疫情影响因素外,其余年份净利润增速均保持在16%以上,年均净利润增速达到接近20%的水平。今年上半年表现同样优秀,营业收入、归母净利润分别同比增长16%和14%,增速相较于一季度分别增加2pct和减少4pct。

直营店的建设会带来大量的“沉默成本”,配资股票限仓比例,老乡鸡的招股书显示,门店前期的装修支出需要40万至100万,诸如此类的开支都要转化成为企业负债来消化。兜兜转转,“羊毛还是出自羊身上”,外地直营店的资本结构性负重还需要安徽门店的营业收入来“拖航母”。

直营店的建设会带来大量的“沉默成本”,配资股票限仓比例,老乡鸡的招股书显示,门店前期的装修支出需要40万至100万,诸如此类的开支都要转化成为企业负债来消化。兜兜转转,“羊毛还是出自羊身上”,外地直营店的资本结构性负重还需要安徽门店的营业收入来“拖航母”。其他非利息收益的表现是本次中报中营收超预期增长的重要原因。同比大幅增长53%至87亿元,主要受益交易性金融资产投资收益增加、衍生金融工具公允价值提升。

营收方面分开来看,2022上半年利息净收入1703亿元,同比增长3%,在营业收入中占比为58%;非利息收入1209亿元,同比增长301%,占比为42%,较去年同期提升05pct。

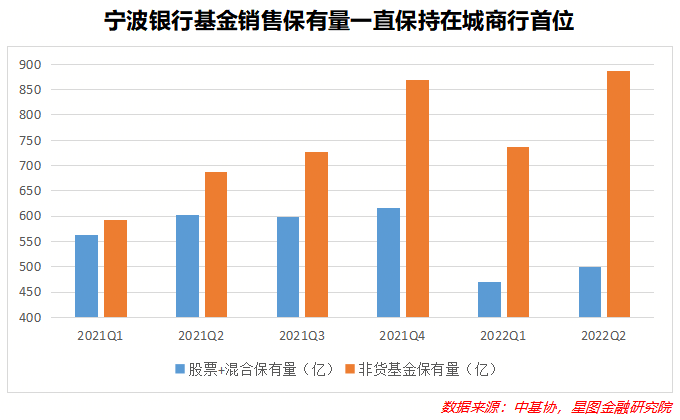

值得一提的是在基金的代理销售方面,一般都会受到资本市场的波动而波动,特别是股票及混合基金等权益类的基金,在资本市场熊市时,会受到更大影响。但从同行业的对比上来看,宁波银行始终在股票+混合基金销售的保有量上保持在城商行中第一的位置。

具体到上半年的资产质量来看,0.77%的不良率与去年年末持平,仍然领先于行业和同类城商行。其中零售贷款不良率较上年提升9BP至33%,主要原因在于疫情影响下居民收入水平下降对消费贷和经营贷资产质量的扰动有关,但对公贷款不良率也较上年末下降2BP至0.45%,整体资产质量仍保持稳健。

从过去宁波银行多年的高速成长来看,主要在于作为一家经济发达地区的城商行,在战略上的准确定位和战术上的坚定执行。包括对公深耕中小企业,零售侧重消金、私人银行业务,成功地打造了一个基于本地民营经济特色的优质地方城商行。

同样分项来看,非利息净收入包含手续费及佣金净收入和其他非利息收益。上半年由于资本市场大幅度波动,财富管理方面收入受到较大影响,影响其基金等产品代销收入下降了8%,不过得益于良好的成本费用管理,代理类收入相关的成本支出下降了22%,使得手续费及佣金净收入整体取得04%的小幅度增长。

这里面需要指出的是,宁波银行的有着显著优异与同行的投资能力。其他非息对营收的贡献也优于大多数同业,近些年来其他非息对营收贡献,显著优于同类城商行。其投资类的金融资产连续多年超过贷款,在上市城商行中位居首位。宁波银行通过对政府债券、货币基金等免税资产的高占比配置,降低有效税率,也是其高利润增长率、高ROE的重要原因之

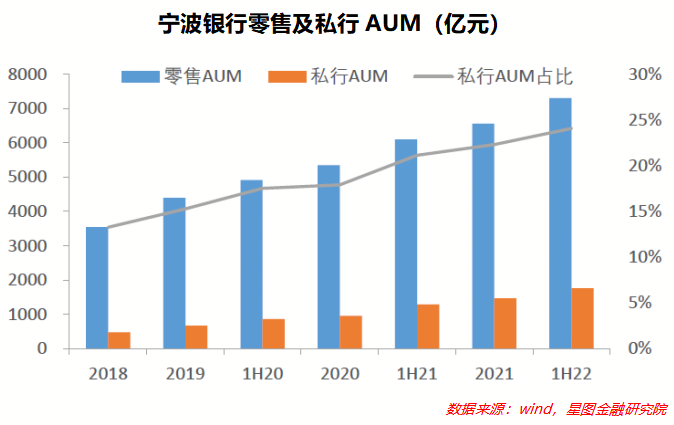

尽管受上半年资本市场震荡影响,财富业务收入同比有所下降,但宁银理财规模较年初15%,在上市行中或处于较优水平;同时零售AUM增长快,其中私行AUM占比升至21%。

在资产质量方面,截至2022上半年末,宁波银行不良贷款率0.77%,继续保持较低水平,与2021年末持平。从2004年开始,宁波银行是唯一一家连续18年不良率低于1%的A股上市银行。特别是从2014年之后,不良贷款率一路走低,成为上市银行中增速高且资产质量优秀的“稀缺股”。

综上,总体来看,宁波银行的竞争优势丝毫未减,仍然是银行中的“成长股”,且资产质量无忧。展望未来,财富管理业务得益于良好的地域和客群基础,仍然大有作为。而零售贷款业务随着宁银消金牌照的获取,与其他的基金、理财、金租等子公司形成多元的利润中心。通过消费金融全国展业的优势,进一步扩大其零售贷款的竞争力。

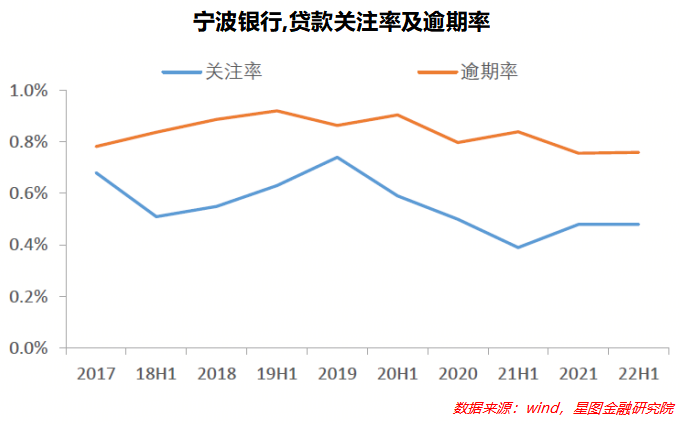

在贷款质量的前瞻性指标方面,截至2022上半年末,关注率0.48%,环比下降3BP,逾期率0.76%,主要为逾期3个月至1年和逾期3个月以内贷款。综合来看,宁波银行看资产质量各项指标均处同业优异水平,且仍旧保持了过去的优势,虽然拨备覆盖率相比一季度下降01pct至5277%,但仍旧远超同业水平,无论是作为风险抵补还是未来的利润释放,都有足够空间。

在同类城商行中,宁波银行的非息收入占比优势一直较大,多年都处于第一的位置,并主要由代理业务和投资收益拉动。

首先来看财富管理业务,2017年将宁波银行私人银行从财富管理版块中拆分出,并在宁波、北京、上海、深圳、南京、苏州、无锡、杭州等八个城市设立私银中心,2018年将财富管理定位为重要战略方向,2019年以财富业务为核心推动零售转型。

从客户基础上来看,宁波银行立足于民营经济发达的浙江地区,居民财富水平高,小微企业主等高净值人群聚集,开展财富管理具有客群基础,对于其未来的财富管理转型更加具有比较优势。

虽然上半年利息净收入受宏观环境影响表现欠佳,但非利息净收入的出色表现支撑了营收的超预期增长。上半年非息收入同比大增30%至121亿元,占营收比重升至42%,较去年同期提升1pct,成为拉动营收增速的重要支撑。

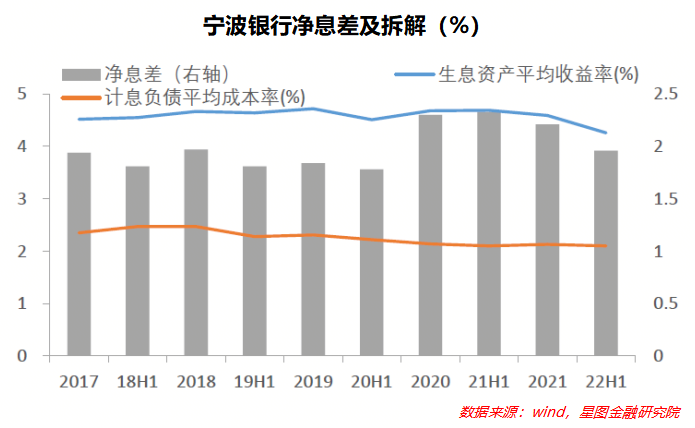

利息净收入取决于净息差,也是多数银行营收中最主要的占比部分。上半年宁波银行净息差为96%,相比一季度下降28BP,同比去年上半年降低37BP,从这方面而言是个不利消息,主要原因在于资产端的收益率下行较大。上半年央行分别于1月和5月两次下调LPR报价,直接影响了对公和零售业务的贷款定价,宁波银行上半年生息资产收益率较年初下降33BP至26%。相比之下,虽然银行存款利率同样有一定下调,但下调幅度远不及资产端下行速度,上半年宁波银行计息负债成本率较年初下降3BP至10%,与生息资产收益率下降的33BP相差甚远。

近些年来,银行股整体行情整体低迷,代表上市银行整体表现的中证银行指数从2015年至今基本原地踏步。但区域性中小行表现亮眼,宁波银行更是其中最成功的代表,在资本市场上也一度成为与招商银行、平安银行并驾齐驱的“成长性银行”。

配资用户也是可以通过配资股票限仓比例来操作配资服务,与内盘有所不同,外盘的门槛相对要高些,比如收取的保证金也高,出于对配资用户的交易安全考虑,一定要选择正规的外盘配资公司,谨慎操作。

文章为作者独立观点,不代表大牛证券观点