投资者在选择配资公司的时候,要注意该配资公司是否有专业的股票配资杠杆管理团队,不仅可以控制配资平台本身的流水风险,同时也会向配资者的交易进行风险分析,提前设置预警线,防止投资者在交易过程中出现资金亏损,一旦触及了预警线配资公司就会进行平仓操作,减少资金继续亏损。

人们从周三被股票配资杠杆,美联储“洗脑”到周四的最终“觉醒”,会否有什么催化剂促成了这样的剧烈转变呢?市场人士总不可能什么都没经历,就突然间戳破了股票配资杠杆,美联储编制的鸽派“假象”吧?对此,许多人注意到了昨日20点半发布的一组以往不怎么起眼的美国数据。

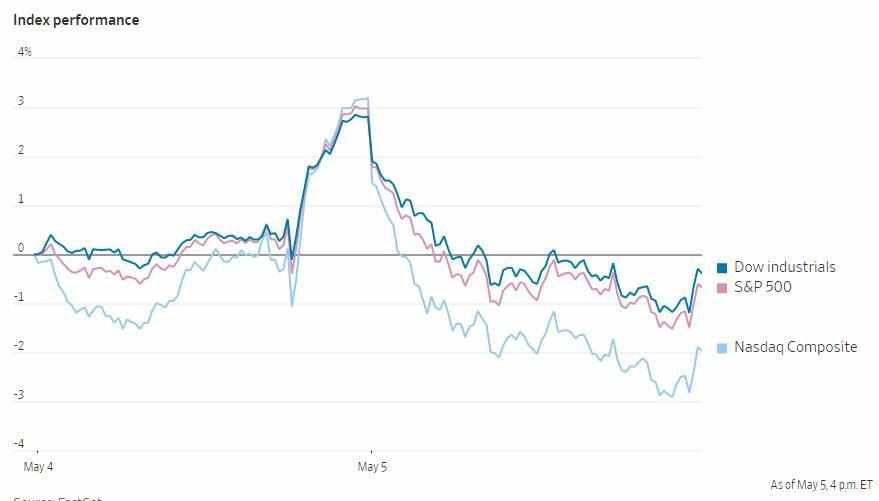

究竟是什么令美股从加息日当天的激情狂欢,沦落到加息次日的哀嚎遍野,华尔街又究竟经历了什么呢?

JupiterAssetManagement固定收益另类投资主管MarkNash认为,眼下市场最大的风险依然是通胀。这就是为什么他维持低配久期、持有美国通胀保值国债的原因。

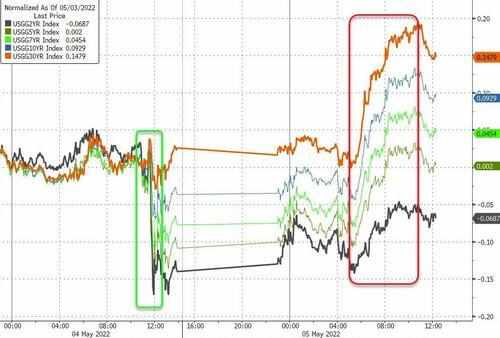

相比于美国股市在昨夜经历的大幅抛售,汇市和债市当天的波动同样惊人,而且甚至要走在美股更前面——在美股21点半开盘前,美元已经经历了一轮凶猛上攻,同时10年期美债收益率再度攻克了关键的3%关口。

“客户打电话来说,‘跌完了吗?我们应该担心吗?我们要把它们都放在床垫下吗?”Kingsview投资管理公司的投资组合经理PaulNolte说道。“这感觉有点像2000年和2002年,当时股市只是稳步持续下跌,其间夹杂着一些反弹。”

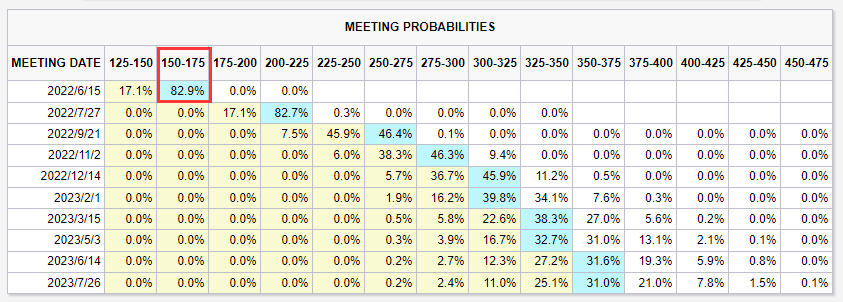

周四纽约时段中美国利率期货价格显示,股票配资杠杆,美联储6月加息75个基点的可能性重新达到了75%,芝商所(CME)FEDWATCH工具认为的概率更是高达82%。

在债券市场上,基准10年期国债收益率周四盘中一度升至066%,为2018年11月以来最高的水平。

BokehCapitalPartners创始人兼首席投资官KimForrest也表示,“我预料到会有一些抛售,但我显然没有预料到会有如此剧烈的抛售。这是人们在投降吗?我记得投降的感觉——这种感觉就像投降,一切标的甚至是那些优异的个股,涨幅也都被吐了出来。”

宾夕法尼亚共同资产管理公司基金经理RenZhiwei表示,股票配资杠杆,美联储收紧市场状态的承诺,可能标志着疫情期间逢低买入的心态到此终结,接下来任何好消息都可能被当作减轻持仓的机会。当股票配资杠杆,美联储试宽松时,他们需要推高股票价格,这样人们会花更多的钱。但他们现在希望人们少花钱,所以希望压低资产价格,投资者应当在反弹的时候卖出。

从时间点看,美元指数周四的上涨,是从北京时间当天19点开始的,当时英国央行宣布加息但鹰派力度不及市场预期,导致英镑暴跌。随后美元指数又从北京时间约20点半开始,启动了又一轮升幅,而这一轮涨幅,几乎与美债收益率的上涨、以及欧洲股市和美股期货的回落同步。

就逻辑而言,英国央行加息力度不及预期,与美股间并无太大关联,但20点半开始的市场同步波动,就似乎存在不少玩味的地方了。尽管当时距离美股开盘还有1小时,但似乎已经为股市埋下了下跌的种子……

富国银行证券股票策略主管ChrisHarvey也表示,“我肯定看到滞胀风险,我认为这将是今年下半年的首要主题。通胀将有粘性,而经济增长正在放缓。”

事实上,前一天美国股市上涨,只是因为未来几个月加息75个基点的可能性有所减弱。但市场周四恢复忧心忡忡,并开始更为担心当前股票配资杠杆,美联储的加息力度解决不了大宗商品价格上涨和供应链压力。LEKSecurities高级董事总经理FrankDavis表示,“一天的变化太大了。周人们在解读股票配资杠杆,美联储的言论时,认为它具有一定的可预测性和稳定性。但现在看来,这就像一个大假头饰。”

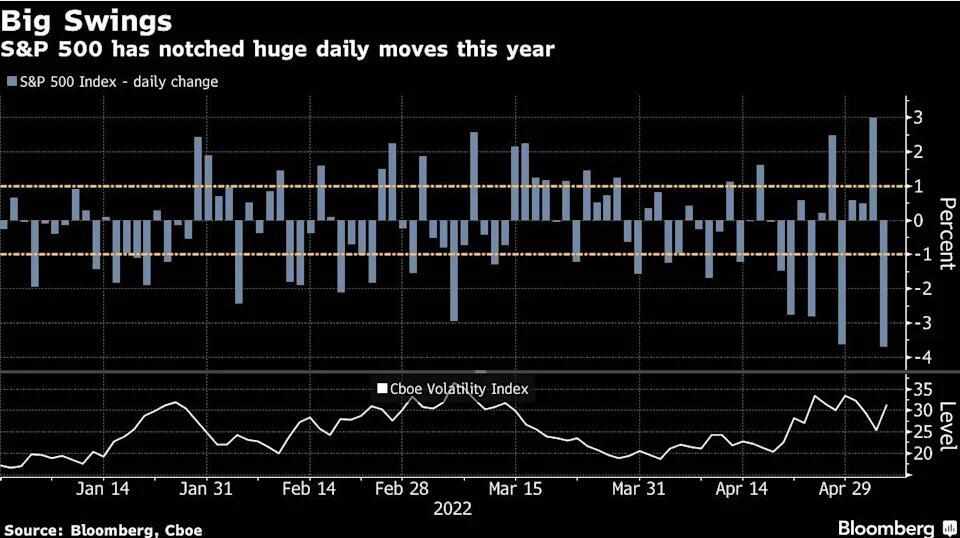

根据道琼斯的统计,从周三的高点到周四的低点,美国三大主要股指的跌幅在02至38个百分点,这是2020年上半年以来的最大波幅。

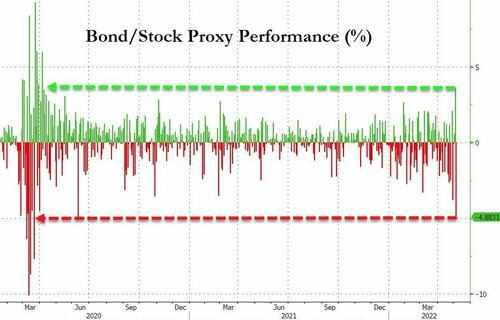

财经博客网站Zerohedge指出,在过去25年间,只有两个交易日发生过像周四这样标普500指数期货跌3%同时10年期美债期货跌1%的情况,分别是2008年10月9日和2020年3月18日,这说明股市和债市投资者正携手加速清仓。

而似乎,在决议日的短短24小时后,周四人们终于“觉醒”了——他们终于意识到,股票配资杠杆,美联储的鸽派“障眼法”背后,本质依然是一只“老鹰”。

而就在前一日,股市还录得大幅上涨。道琼斯指数周三飙升932点,涨幅81%,标普500指数上涨99%,均创下2020年以来的最大涨幅。纳斯达克综合指数也跃升19%。

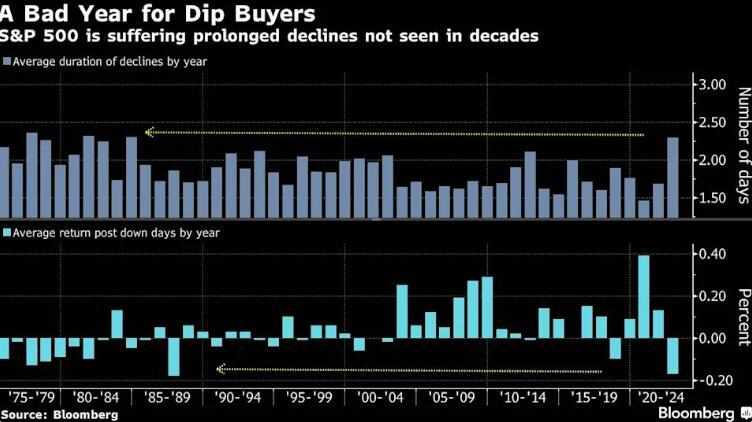

一组统计数据显示,2022年尽管才过去了四个月多,但已经成为了几十年来美股抄底买家最痛苦的一年。

这无疑令我们有必要密切聚焦一下,在美股盘前市场究竟发生了什么?关联资产在此期间又是否存在异动?

而在外汇市场中,衡量美元兑六种主要货币的ICE美元指数继前一交易日回落后,重新升回了近20年高位,盘中最高涨3%至100在升破103关口的同时再度开始向104关口发起冲击。

而在法国巴黎银行股票和衍生品策略美国主管GregBoutle看来,周三美股的反弹或许便是“熊市反弹的标志”。他表示,“在这一走势中,仓位一直非常防御性,这在一定程度上可能减轻恐慌或被迫抛售的感觉。但目前的价格走势,在非常短的时间内很难不被解读为有问题。”

HorizonInvestments投资组合策略主管ZacharyHill则指出,股票配资杠杆,美联储仍对利率高于中性以遏制通胀的前景持开放态度。“尽管过去几个月我们看到金融状况收紧,但很明显,股票配资杠杆,美联储希望看到它们进一步收紧。更高的股票估值与这种愿望是不相容的,除非供应链迅速恢复,或工人涌入劳动力市场,否则股市反弹可能只是暂时的,因为股票配资杠杆,美联储的信号将再次变得更加鹰派。”

犹记得在过去两年,市场人士尤其是突然涌现的美国散户投资者,将股市的每一次下跌都视为买入机会,但年内迄今的交易模式却似乎已彻底相反——人们现在将每一次市场反弹都视为卖出的机会。

随着生活成本的上升动摇了美国的投资和消费周期,目前各种资产的经济焦虑情绪有可能继续升温。瑞银集团一个代表滞胀环境受益股的指标周三上涨5%,而代表市场通胀预期的美国10年期盈亏平衡通胀率近期一直维持在多年高点附近。

毫无疑问,在隔夜市场消息面较为平淡的背景下,美股走出如此剧烈的反转暴跌行情,是极为不可思议的。正如同嘉信理财金融研究中心交易和衍生品董事总经理RandyFrederick所说:“如果你上涨3%,然后第二天回撤0.5%,这是很正常的事情......但经历了像周三那样的大涨行情,然后又在半天内100%逆转,实在是非同寻常。”

如果没有股票配资杠杆的话,可能配资用户在忙其他的事情没时间去看,那么就会带来一个弊端,那就是可能配资用户的股票价格一下跌了非常多,而用户却不知道自己的股票价格已经下跌了这么多,这样就会导致没有及时的卖出或者是处理,就会直接的导致配资用户出现更大的亏损。相反,如果有配资预警这个功能,那么当股票价格下跌的时候,配资用户就能及时的获取到股票价格下跌的信息,这样就可以有充足的时间来做出一些应对,从而避免因为信息知晓不及时而导致的亏损。自今年1月以来,标普500指数的平均跌势持续了3天,为1984年以来最长的一年,而下跌后的回报率为-0.2%,是35年来最糟糕的。

网站服务器保持稳定。我们都知道配资行业属于金融行业,会被很多的黑客关注,如果股票配资杠杆被攻击了,那么可能是服务器不稳定导致的。有时候行情好或者股民交易量太多也是会导致配资网站出现短暂的卡顿的,这时候配资平台可以升级一下网站的服务器,让网站服务器不要处于超载的状态。一般升级后网站就会恢复正常的。

网站服务器保持稳定。我们都知道配资行业属于金融行业,会被很多的黑客关注,如果股票配资杠杆被攻击了,那么可能是服务器不稳定导致的。有时候行情好或者股民交易量太多也是会导致配资网站出现短暂的卡顿的,这时候配资平台可以升级一下网站的服务器,让网站服务器不要处于超载的状态。一般升级后网站就会恢复正常的。事实上,从美股昨夜的走势看,下跌的态势似乎从开盘的第一分钟就已经确立,全天也几乎没有任何像样的反弹。因而很显然的一点是,引发隔夜美股走弱的利空,并不是盘中突然涌现的,而是在美股盘前可能就已经锁定。

Nash表示,周三的股票配资杠杆,美联储决议并不是沃尔克的时刻——他指的是前股票配资杠杆,美联储主席保罗·沃尔克在1970年代末和1980年代初加息至20%以抗击通货膨胀。“如果鲍威尔担心通胀的话,我不知道他为什么要排除75个基点加息。看起来股票配资杠杆,美联储似乎不想冒进,可能是出于对经济增长的担忧。”

LeutholdGroup首席投资策略师JimPaulsen则指出,“我和其他人一样害怕,我在这一行已经快40年了——当前的局面不会变得更容易,因为你永远无法确定会发生什么。”他是华尔街最明显的多头之

截止周四收盘,纳斯达克综合指数下跌6416点,跌幅5%至123169点,为2020年6月以来最大的单日百分比跌幅。标普500指数下跌1530点,跌幅6%,至41487点,道指重挫10609点,跌幅1%,至329997点。

众所周知,美债收益率攀升可能会给以增长为导向的科技股带来压力,因为未来的收益对投资者的吸引力会下降,这一幕已经在今年上演了多次。而美元升值也往往会给股市等风险资产带来下行压力。因而上述关联市场在隔夜美股盘前的异动,即便不是美股最终大跌的主要推手,但背后的市场逻辑,或许也与股市下跌原因是重合的。

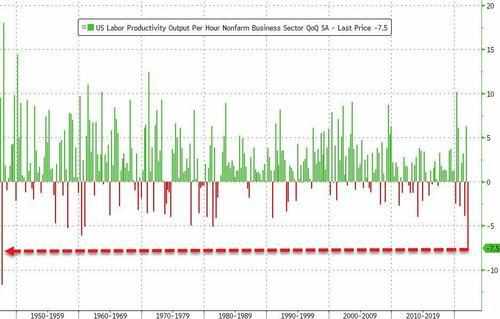

BleakleyGlobalAdvisors首席投资官PeterBoockvar表示,“我认为人们不希望看到工资意外上涨,尤其是在劳动力成本数据处于40年高位之后。我认为,有一种感觉是,即使(4月份的)数据真的很好,增长也开始放缓,我们知道就业数据是一个滞后指标……如果它更弱,我们可以说没有足够的工人。我认为人们最关注的是工资数字,它会引发整个工资螺旋式上升的辩论。”

美股周三上涨背后的乐观情绪在周四开盘便已不复存在,市场卖盘全面涌现,科技股跌势最为明显,该板块在引领市场多年上涨后,在2022年彻底陷入困境。

在美股盘后华尔街投行铺天盖地的报道中,人们几乎都把昨夜美肤的大跌,归因于人们对周三股票配资杠杆,美联储决议的重新解读——正如同我们昨日提到的,即便未来两次会议加息50个基点的风险在以往看来本身便已足够鹰派,但如同患上“斯德哥尔摩综合征”的市场投资者,在周三却依然在为股票配资杠杆,美联储“摇旗呐喊”,而他们得到的仅仅是股票配资杠杆,美联储暂时不加息75个基点的承诺。

值得一提的是,无论股债汇市场在过去两个交易日的超级大反转,背后原因究竟为何,但无一例外都折射出眼下市场所存在的不理性行为比比皆是——过去10年来,华尔街发出的一个常见警告是,交易柜台已经被那些太年轻、不知道如何应对股票配资杠杆,美联储紧缩周期的人占据了。而过去两个的过山车行情,或许便是明证。

美国劳工部周四公布的数据显示,美国第一季度生产率创1947年以来最大降幅——下降5%,因为在经济萎缩的劳动力成本飙升并说明就业市场非常紧张。其中,尤为令人感到忧虑的是分项数据:鉴于生产率下降,单位劳动力成本攀升了16%。这反映出,在生产率下降的时薪增长了2%,为1982年以来单位劳动力成本的最大增幅。

展望后市,布朗兄弟哈里曼(BBH)全球货币策略主管WinThin目前建议投资者继续密切关注股票配资杠杆,美联储官员即将发表的讲话。

投资者选择股票配资杠杆的交易方式,一定要注意市场的风向,选择合理的配资资金,不要盲目追涨,选择的杠杆比例也要趋于合理性,不宜过高,一旦持仓过高,就容易出现爆仓行为,所以,一定要制定好交易计划,适当操作。

文章为作者独立观点,不代表大牛证券观点