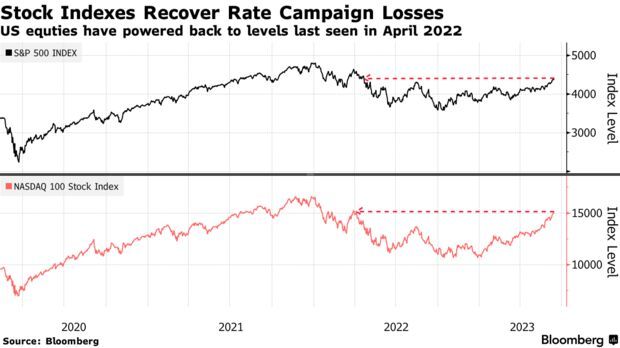

本平台获悉,标普500指数上周收涨58%,为连续第五周上涨,报44059点。这一水平高于2022年3月16日美联储开启40年来最激进的加息周期之时的水平,彼时的标普500指数收于4358点。除了美股之外,美元、债券波动性以及股票仓位等关键指标都回到了美联储加息之前的水平附近。

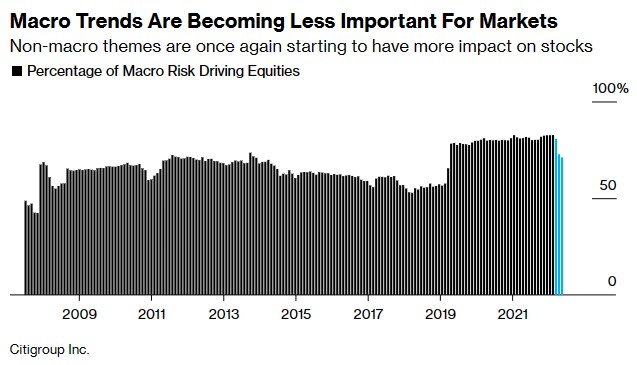

一度被美联储缓解经济增长和通胀的努力所束缚的市场,现在正聚焦于企业资产负债表的健康状况、以及随着企业为人工智能繁荣进行重组而出现资本支出激增的可能性。

花旗集团的一个模型显示,自今年3月初以来,宏观因素对股市的影响已从83%降至71%,这是2009年以来最大的三个月降幅。资管巨头施罗德的投资策略师JonathanMackay表示:“在未来6至12个月,美联储的重要性可能会有所下降。随着美联储可能启动暂停期,其他全球驱动因素和基本面驱动因素将发挥更大作用。”

随着美联储暗示加息接近尾声,美国国债投资者预计,在经历了数年来最大的单日收益率波动之后,美债的波动性将会减弱。数据显示,债券市场的波动性出现了大幅下降,衡量美债预期价格波动的ICE-BofAMOVE指数正接近美联储紧缩前的低点。与此股市的波动性也有所下降,衡量美股市场波动性的波动率指数正徘徊在2020年的水平附近。

CityIndex的高级市场分析师FionaCincotta表示:“此前,我们都知道美联储不得不加息,因为通胀太高了。但如今,美联储将更多地依赖于数据。”

市场在2023年上半年的强势表现让投资者不再观望,并迫使华尔街一些最悲观的人士改变了看法。德意志银行一项衡量总股票头寸的指标16个月来首次转为增持,同样回到了本轮加息周期开始前的水平。

受利率上升推动的美元指数涨势也有所减弱。美元指数目前在2022年4月的水平附近交易,较其历史高点下降了近10%。

标普500指数在6月利率决议公布当天的反应是近两年来最温和的。尽管这是美联储在连续十次加息后的第一次维持利率不变,但政策制定者们也上调了对2023年底利率水平的预期至6%,这意味着美联储在今年年底前还将累计加息50个基点。与此形成鲜明对比的是,去年市场对美联储官员所说的每一句话都深信不疑。

配资用户之所以要提前掌握更多配资操作技巧和交易规则,其实也是注意到大牛证券的相关重要事项,对此,配资者在选择操作时,必须要掌握更多配资技巧,减少操作的失误现象,增加盈利的机会。

配资用户之所以要提前掌握更多配资操作技巧和交易规则,其实也是注意到大牛证券的相关重要事项,对此,配资者在选择操作时,必须要掌握更多配资技巧,减少操作的失误现象,增加盈利的机会。宏观趋势对市场的重要性正在下降

有息配资和大牛证券模式的差异,也会影响配资用户的选择,比如说有些配资者既想要低成本,高收益,进而选择无息配资模式,但无息配资模式的风险要比有息配资模式要高些,所承担的压力也会加大,所以,选择正规的无息配资公司风险要少些,有息配资公司也是如此。根据经济学家的预估,美国经济在一年内出现衰退的可能性为65%,四家地区性银行的倒闭和美债收益率曲线持续倒挂也支持了经济将出现衰退的观点。牛市则不顾及这种可能性。华尔街资深人士BobMichele预计,今年年底美国经济将出现衰退,这将迫使美联储转向宽松政策。

目前,美国经济似乎经受住了加息的冲击,劳动力市场仍有韧性,企业资产负债表基本健康。此前看空美股的美国银行策略师们上调了对美股的目标,并对经济前景更加乐观,同时预测“经济衰退的时间会晚一些,而且会更加温和”。

瑞穗的全球宏观策略交易主管PeterChatwell并不相信经济或市场能够长期抵抗紧缩政策的影响。他表示:“这次反弹是典型的熊市反弹,而不是完全的牛市反弹。上涨的基础薄弱,容易受到中期利率上调的影响。”

无论牛市是否真实,它都在吸引投资者。美国银行援引EPFRglobal的数据称,过去三周,全球美股资金流入达380亿美元,为去年10月以来流入美股的最强劲势头。巴克莱的欧洲股票策略主管EmmanuelCau表示:“投资者似乎终于认输,开始追逐涨势。只要美国经济衰退继续被推迟,我们认为股市就能继续走高。”

文章为作者独立观点,不代表大牛证券观点