在许多人的印象中,券商的主要业务就是接受客户的交易委托,代客户下单,在A股建立的初期确实如此,因为市场当时的投资品种十分有限,经纪业务不仅是券商的主要收入,有时甚至是唯一收入。但如今交易品种五花八门,佣金大战愈演愈烈,单靠经纪业务不仅难以在竞争中取胜,维持运营也会步履维艰,不少券商因此选择“拥抱”自营,这也让自营在不少券商的资产负债表中占比颇大。

根据东财Choice数据显示,在有2020年可比数据的50家券商当中,有17家的自营权益类证券及其衍生品占净资本的比例在20%或以上,前十名甚至超过30%。不止如此,这些券商固收类证券占净资本的比例几乎全部超过三位数,意味着它们大多加了杠杆。虽然通过回购等手段加杠杆在市场上并不稀奇,但它几乎成为券商的常规操作,某种程度上也反映了券商对利润的渴望。

券商不是巴菲特,亲自下场投资也会有赚有赔,但券商自营部门面对亏损时,所承担的压力却比普通投资者要大得多。因为对于这些部门来说,投资回报不只挂钩收入,还包括职业前途,例如中泰证券自营部门近期被疯传的人事调整,某种程度上就是如此。

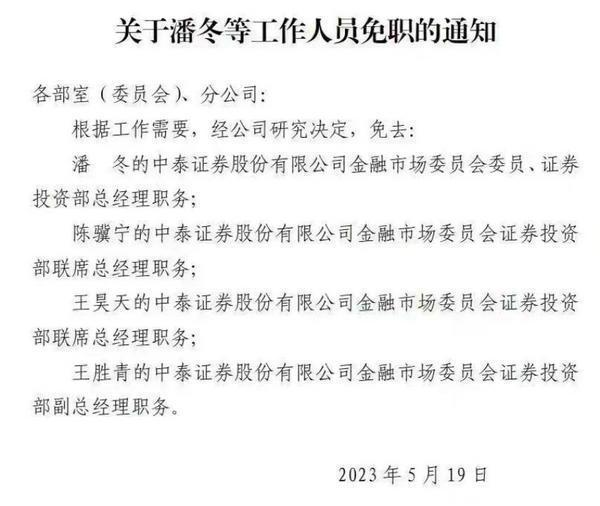

中泰有负责人被传免职

根据多家媒体报道,市场有传闻称“因2022年自营部门亏损严重,某券商中X证券已将公司自营部门全部解散”,相关传闻多条线索直指中泰证券。网传的任免通知显示,中泰证券近期免去金融市场委员会委员、证券投资部总经理潘冬,金融市场委员会证券投资部联席总经理陈骥宁,金融市场委员会证券投资部联席总经理王昊天以及金融市场委员会证券投资部副总经理王胜青共4位负责人职务。

已有部分专业人士用实际行动力挺大牛证券,白酒板块。从明星基金经理持仓数据来看,去年四季度,朱少醒管理的富国天惠成长混合将贵州茅台从第三大重仓股“买买买”成了第一大重仓股,朱少醒在该基金年报中表示,部分经历过多一年考验的核心资产公司估值已经相对合理。对于上述传闻,券商中国在报道时引用了中泰证券的说法指出,该券商近期对自营部门进行了大规模的人事调整,免去了自营部门中负责4位权益投资负责人的职务,原因是权益投资严重拖累全公司业绩,公司基于市场化考核机制,做出了对业务团队进行优化的决策,从而激发组织活力,至于网传的“自营部门全部解散、人员尽数遣散”等说法并不属实。中泰证券在回复券商中国记者的询问时,说法与此大致相同。

券商自营答卷难看

俗话说“无风不起浪”,在2022年市场震荡的情况下,券商的自营业务表现大多都不好看,中泰证券上述传闻虽不完全属实,但完全在意料之中。

根据东财Choice数据,按照“自营业务收入=投资收益+公允价值变动-对联营/合营企业投资收益”口径计算,43家可比上市券商当中,2022年有7家的自营业务出现亏损,并且都是由盈转亏。如果将未上市券商也纳入计算,那么在114家可比券商当中,自营亏损券商数量将达到26家,其中国新证券、中山证券、银泰证券都是连亏三年。就算将大小券商之间在投研等领域的实力差距,A股以及近几年的疫情影响考虑在内,如此表现也难免令人咋舌。

需要注意的是,为防重复,部分非证券类上市公司虽然持有券商牌照,但并未纳入以上计算。

就算将上述亏损的券商剔除掉,剩余券商的表现也不算好。同样是以上市券商为例,在36家2022年自营业务盈利的公司当中,仅有方正、中银、华林这三家券商的自营业务利润实现正增长,其他券商全为下滑,25家券商的下滑幅度甚至超过30%。

作为对比,与券商自营方向相似的中证混合型基金指数2022全年下跌136%,意味着不少券商自营盘利润增速可能连公募都没跑赢,至于沪深300就更不用说了。

市场观点:不可“因噎废食”

但在证券时报记者王蕊等人士看来,包括中泰等在内的券商如果因为亏损就放弃自营业务,难免有武断之嫌。

该记者认为,尽管近两年市场行情低迷,导致券商自营表现不佳,但自营在过去相当长一段时间内都是券商的第一大收入来源,大力开展自营投资对中小券商更是一个性价比极高的买卖。因为在好年景下,靠谱的自营团队不仅能弥补其他业务亏损,甚至能赚回整个公司的全部盈利。

从获得资金当日开始算起,最多只有3个交易日时间可以进行买卖,超过这个时间配资系统就会自动卖出股票,如果投资者在体验时出现亏损,大牛证券是不会追究损失的,相反,如果投资者盈利了,也可以把利润提现,这时候就需要投资者上传银行卡信息了。不止如此,券商自营也是A股市场中重要的机构投资者,它们在推动A股机构化发展、提升市场流动性方面也发挥着不可替代的作用。总结起来,作为一项传统牌照业务,也是近年来券商各条线的重要利润增长点,券商自营业务不应轻易缩减。

不过该记者同时也指出,随着行业不断发展成熟,券商应尽量避免方向性投资,而是做好合规风控,通过多空工具降低回撤及自有资金投资风险。

文章为作者独立观点,不代表大牛证券观点