市场经常流传着“五穷六绝七翻身”,但其实从历史数据来看,这一说法并不准确,近20年A股5月走势也是比想象中好的,尤其近10年更是涨多跌少。

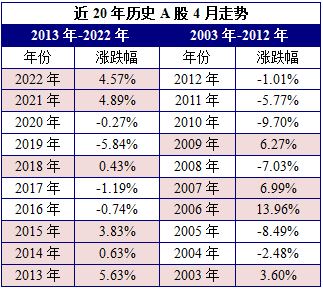

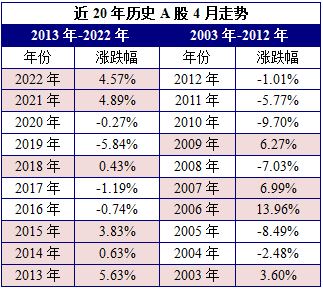

回顾4月份,由于是一季报和年报的披露期,业绩暴雷让市场经历了一波不小的调整,随着5月的开启,业绩利空也已经充分释放,叠加市场的超跌后,今年“红5月”还是有望出现的。

投资者选择大牛证券交易模式的同时也是要注意一些重要事项的,先考察配资公司是否正规,营业执照的信息是否完善,如果配资公司使用的虚拟盘交易模式就要规避了,风险很高,严重时,很有可能发生配资骗局,投资者也要提高警惕。读者不难发现,在汽车产业的合作模式上,日系明显后来居上,比欧美系要更有紧密性和计划性。通常而言,整车厂对零部件供应企业的大牛证券,话语权越大,其涉及这家企业的零部件供应就越稳定。这种紧密性和计划性的高光时刻,是日系企业引以为荣的“JustInTime”生产模式——这种建基在稳定的供应链上的高效率、低库存生产模式,业界是有目共睹的。

美联储的加息也在5月宣告结束,短期来看,市场进入了业绩真空期,并且外部扰动消息也稍微平息,那么市场就会迎来自身修复阶段。

我们以最近两年大火的新能源主线为例:

2020年年初新能源在一波上涨后,随即在3-4月份出现下跌震荡调整,然后5月重新出现上行拐点,这种走势在2021年再度出现,同样是在3-4月出现下跌调整,然后5月后重回大涨。

作为一年中承上启下的关键月份,5月的变盘因素是非常明显的,而今年主线数字AI目前有点“历史重演”的迹象,经历了年初的一波大涨后,目前数字AI板块出现明显的分化调整,这里有业绩证伪因素,但作为新兴产业,业绩存在滞后性,随着各种“AI+应用”的落地,业绩释放或许晚来,但不会缺席。

整体来看,经历了一季报和年报的洗礼后,资金目前对业绩的关注度有所提升,一旦市场从单纯题材炒作,回归到基本面驱动,那么数字AI获得业绩的验证后,就有望再次重演新能源的上涨走势。

方向上,算力、服务器和光通信产业链都具备业绩验证的逻辑,其中一季报看,光通信上游800G光模块正在迅速起量,而在碳中和推进和算力提升背景下,服务器相关的温控细分领域同样增长亮眼。

文章为作者独立观点,不代表大牛证券观点