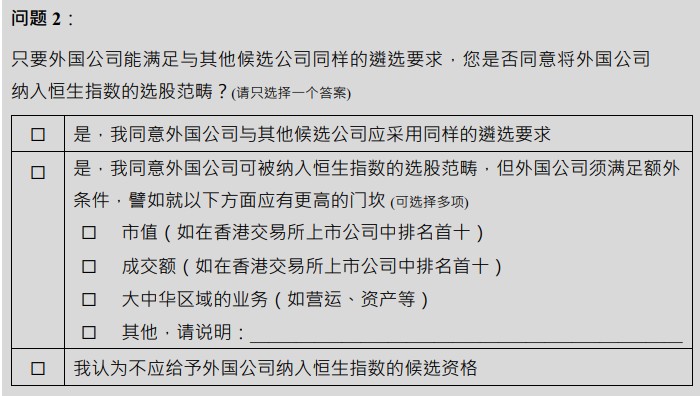

本平台获悉,4月26日,恒生指数公司向市场咨询建议,允许外国公司加入恒生指数,并检讨恒生指数的七个行业分类和“香港”本地成分股数量。恒指公司称,允许外国公司加入恒生指数,使其代表整个香港股市,而不仅仅代表香港上市的大中华公司。

恒指公司建议取消香港成份股25家的上限要求,并保留现有的七个行业分类。

自1969年推出以来,恒生指数一直被视为香港股票市场的重要指标,由最具代表性的蓝筹公司组成。在恒指公司2020年进行有关同股不同权公司应否被纳入恒生指数的咨询时,同时讨论过恒生指数的定位。当时决定恒生指数应继续代表在香港上市的大中华公司,维持外国公司不合资格入选恒生指数的做法。

很多股票配资公司打着第三方支付的旗号,实际上并非真正的第三方支付,即便大家看到有支付宝这个交易渠道,也不代表大牛证券资金会在第三方机构内停留太长的时间。所以,第三方支付更多是一个幌子,让投资者产生通过这个渠道来存入股票杠杆配资资金很安全的假象。恒指公司在新闻稿中表示,有见香港股票市场目标成为更多国际企业上市的金融中心,恒生指数公司欲再次就此议题作探讨,了解市场对恒生指数纳入外国公司的接受程度。

参考其他主要市场,除了日本市场外,澳大利亚、法国、德国、韩国等金融市场都接受外国公司加入当地主要指数。在美国股市的三大指数中,非美国企业不能加入标普500指数和道琼斯工业指数,但可以被纳入纳斯达克100。

此前,在经过市场咨询过后,以香港作为主要上市的外国公司自2018年第三季起符合纳入恒生综合指数的资格。2023年3月开始,恒生综合指数里的外国公司可以通过互联互通买卖。截至2023年3月底,在527只恒生综合指数成份股中,有六只属于外国公司,共占指数比重0.5%。2023年第一季度,恒生综合指数中的外国公司成份股占指数整体成交额的0.3%。

如果允许恒指引入外国公司,哪些公司能率先进入呢?上述恒生综合指数中的外国公司成份股或有较大几率入选。

以意大利奢侈品集团普拉达为例,截至发稿其市值为1461亿港元。2022年,普拉达集团净收入达42亿欧元,同比增长25%,净利润为7亿欧元,同比大涨58%。该集团指出,期内所有主要产品类别均录得双位数增长。具体来看,皮具类销售额为16亿欧元,同比增长18%,在零售销售额中的占比高达50%;服装类销售额为9亿欧元,同比增长27%;鞋履类销售额为91亿欧元,同比增长29%。

此外,全球最大的旅游行李箱公司新秀丽,截至发稿其市值为365亿港元。2022年,新秀丽销售额同比上涨45%至279亿美元,毛利率为58%,经营利润上涨271%至56亿美元,净利润从上一年的2350万美元增长1345%至38亿美元。

还有兖煤澳大利亚,作为一家位于澳大利亚的专营煤炭生产商,公司从事生产供亚洲市场发电和钢铁行业用的动力煤及冶金煤。其拥有分布在新南威尔士州及昆士兰州的五个煤矿综合体的所有权及经营权,并管理分布在新南威尔士州、昆士兰州及西澳大利亚州的其他五个煤矿综合体。兖矿能源集团股份有限公司持有其647%的股份,信达资产管理股份有限公司旗下的CindaInternationalHGBInvestmentLimited持有其161%的股份。公司于2018年12月6日在港交所上市,是香港和澳洲双重上市公司。

上述企业都是在香港上市且极具投资价值的外国公司。

现在大家知道免息配资是绝对不靠谱的,但是我们总可以选择一些大牛证券更实惠的平台吧,那么,哪些因素会影响会对股票配资利息造成影响呢?然而,外国公司只占港股的一小部分,目前约有68间在香港联合交易所主板上市的公司被分类为外国公司。但在港上市的外国公司数目自2010年的六间增至2023年的68间,13年来的升幅超过10倍。

纳入恒生指数,一直是许多港股上市公司追求的目标。业内人士认为,机构投资者指数基金需要追踪指数编制来配置股票,这些公司被纳入恒指后,由于大量被动资金的配置,股价的稳定性也会更强。

已有4家外国公司获纳入互联互通股票标的范围

值得注意的是,恒指纳入外国公司可借鉴此前3月13日互联互通股票标的范围的进一步扩大。该次互联互通标的大幅扩容,并首次纳入4家外国公司。这4家公司分别为新秀丽、兖煤澳大利亚、欧舒丹及金界控股。

中金公司认为,扩容使内地投资者首次可通过港股通直接投资外国公司,为内地投资者配置海外资产带来了新的投资方向,打开了两地资本市场双向开放的新篇章。外国公司纳入港股通快速还拉近了内地投资者与外国公司的距离,不仅使外国公司走入了内地投资者的投资视野,也促进外国公司产品进入了内地居民的消费选择,使得国内投资者分享跨国公司在中国的增长红利。

招商证券也认为,这次扩容将为境外资金参与A股市场提供更大的参与空间,同时也为南向资金投资港股以及配置海外资产提供了便利,内地投资者可直接通过港股通投资外国公司,这次互联互通扩容标志着资本市场双向开放进入新阶段。

文章为作者独立观点,不代表大牛证券观点