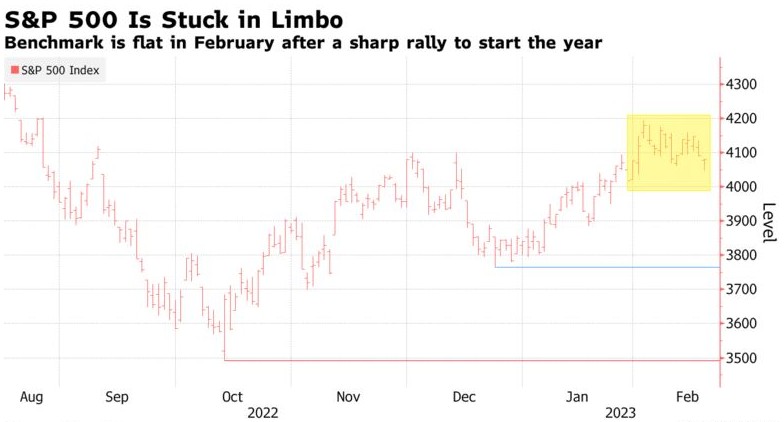

美国股市投资者在经历了一个月的摇摆不定之后,迫切希望找到方向感。现在,市场正准备迎接充满经济数据和美联储官员讲话的一周,这些数据应有助于阐明美国股市的下一步走势。

今年伊始,标普500指数大涨,但最近首次出现自去年12月以来两周连跌。现在的风险是,越来越多的人押注利率会大幅上升,这削弱了市场的韧性。担心回到2022年美股黑暗日子的投资者可能正在接近开始以更快速度抽回现金的极限边缘。

警告信号无处不在:美联储官员正在谈论另一次大幅加息,通货膨胀比预期的更加顽固,华尔街最直言不讳的看空分析师看到的只有股市的痛苦。所有这些都让交易员在2023年涨幅消失的威胁与再次快速复苏的可能性之间再一次进行权衡。

研究公司CappThesis创始人FrankCappelleri称:“如果美国确实出现更严重的衰退,投资者可能会迅速扣动扳机。止损可能真的起作用了,因为每个人都在考虑最坏的情况,而这又在测试新低点。”

「目前大牛证券,比亚迪在智能化上的体验逊色于小鹏、理想、蔚来等车企」,一位新能源基金研究员曾表示。举个例子,实盘股票配资安全,比亚迪宋Plus发布之初标榜自己支持OTA,但发布到现在1年多时间,不少车主反映其OTA功能形同虚设,而隔壁特斯拉一年就OTA了11次。

「目前大牛证券,比亚迪在智能化上的体验逊色于小鹏、理想、蔚来等车企」,一位新能源基金研究员曾表示。举个例子,实盘股票配资安全,比亚迪宋Plus发布之初标榜自己支持OTA,但发布到现在1年多时间,不少车主反映其OTA功能形同虚设,而隔壁特斯拉一年就OTA了11次。未来一连串的经济数据更新可能会巩固投资者对美联储政策路径的看法。本周将有制造业、消费者健康状况和美国经济产出等数据。本周还将迎来美联储公布最新会议纪要和一系列官员的讲话,其中包括克利夫兰联储主席梅斯特,她此前表示,她看到了美联储加息50个基点的“令人信服的经济理由”。

这可能有助于确定今年的股市反弹是牛市的开始,还是另一个熊市陷阱。一方面,摩根大通策略师MarkoKolanovic表示,看到了“普遍的繁荣和贪婪情绪”。另一方面,富国银行策略师ChrisHarvey宣布熊市已经结束。

标普500指数在1月份飙升2%后,本月迄今基本持平。分析师们称,这波涨势可能在一定程度上受到了空头回补看跌押注和系统性投资者买入的推动,系统性投资者买入又使得动量玩家进场。

在主营业务以外,大牛证券,怪兽充电也在寻找新的增长点,此前内部孵化的白酒品牌“开欢”,但目前并未见到有任何可喜的进展。在这个财报季,美国企业界出现了一个危险信号。利润同比增速出现负增长,这种情况在过去20年里只出现过四次,对股市来说从来都不是一个令人鼓舞的迹象。

在短期期权交易活动的回升中,还有一个大问号正在逼近。这种活动放大了每日波动,增加了噪音,并创造了进一步下跌的潜在风险来源。芝加哥期权交易所和野村证券的数据显示,本周当天到期的合约在标普500指数所有期权交易中所占比例达到创纪录的50%。Kolanovic表示,这种背景正在创造一种与2018年初市场波动暴跌规模相当的风险。

然而,一些投资者在展望2024年利润将反弹的预测时找到了安慰,他们乐观地认为软着陆和轻度衰退不仅是可以实现的,而且是预期中的。

NedDavisResearch首席美国策略师EdClissold称:“结果是,错过良机的情绪又回来了,甚至一些怀疑美联储能否实现软着陆的投资者也不情愿地加入了进来。”他补充称,尽管市场信心和资金流表现出悲观和乐观的混合,但市场仍有进一步上涨的空间。“市场情绪似乎远未达到主要市场峰值时经常出现的过度乐观水平”。

一个一直在不断买进的群体是散户。VandaResearch数据显示,在截至周四的21个交易日里,个人投资者净买入了320亿美元的美国股票和交易所交易基金,创下了同期的纪录。VandaResearch高级副总裁MarcoIachini写道,虽然这一速度可能难以维持,但如果机构投资者介入推动更强劲的反弹,该群体有足够的现金进行高风险押注。

在围绕经济和美联储政策的全面辩论中,技术指标观察人士有自己的看法。他们指出,市场在2022年底前保持稳定,表明反弹有支撑,随着股市下跌,他们正在监测这些水平。标普500指数在12月22日盘中触及3764点的低点,比10月份的底部高出近8%,形成了一个更高的低点水平。Cappelleri称:“市场可以从该水平突破,但如果失败,那么这将表明,目前看涨的最大模式可能会被否定。”

文章为作者独立观点,不代表大牛证券观点