本平台获悉,1月31日,阿莱德开启申购,发行价格为28元/股,申购上限为0.7万股,市盈率344倍,属于深交所创业板,兴业证券为其独家保荐人。

阿莱德是一家高分子材料通信设备零部件供应商,为客户提供业内领先的射频与透波防护器件、EMI及IP防护器件和电子导热散热器件等用于移动通信基站设备内、外部的零部件产品,以及包括前期研发设计介入、中期产品开发、后期生产制造和最终产品验证在内的零部件整体解决方案。

“房地产市场的风险正在上升。生活成本危机正在挤压家庭财务,尤其是那些收入较低的人,尤其是租房者。与此同时,大牛证券,利率正在上升,这最终将导致按揭贷款配资资讯,利率上升,以及按揭贷款业主的住房成本上升。”房地产市场研究公司ResidentialAnalysts主管尼尔•哈德森说。报告期内,公司主营业务收入约60%来自于爱立信,约25%来自于诺基亚。根据通信行业知名咨询机构Dell’Oro的数据,截至2020年第四季度,爱立信、诺基亚在5G基站设备市场份额仅次于华为,二者的市场份额合计超过45%;2020年第四季度全球排名前五的厂商分别是华为、爱立信、诺基亚、中兴和三星,这5家5G设备供应商的市场份额分别达到了34%、29%,15%、9%和1%。

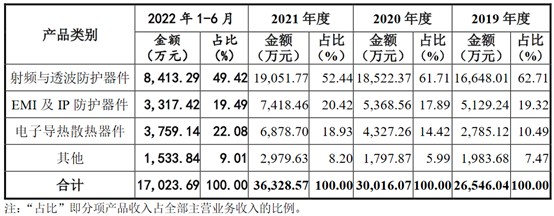

报告期内,公司主营业务收入情况如下:

阿莱德所处的通信行业目前正处于5G网络建设的上升周期。公司所面对的市场空间受电信服务运营商对通信设备需求总量的影响很大。根据GSMA的数据,2020-2025年间,运营商CAPEX将以超过7%的年均复合增长率增长,其中有8,580亿美元用于5G网络的建设。

据了解,阿莱德募集资金扣除发行费用后拟用于以下列项目:

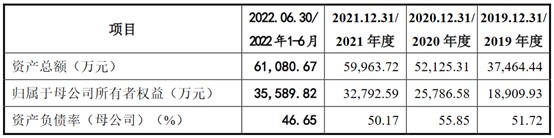

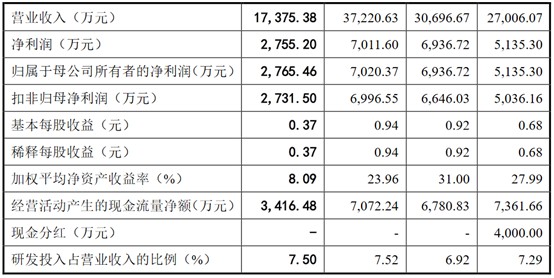

财务方面,于2019年度、2020年度及2021年度,公司实现营业收入分别约为70亿元、07亿元、72亿元。公司净利润分别约为5133万元、69372万元、7016万元人民币。

第二步是平台成立后如何进行推广,不要以为线下的配资平台就不需要推广了。大牛证券的发展方向是关键,必须要能够吸引客户,否则不管办公室和资金系统有多好都没用。因此,有必要加强业务拓展能力,招聘有经验的人才,设立代理渠道部,吸引外资。线下平台也可以结合目前互联网的推广方式,包括SEO、SEM、信息流等,让客户在网络上就能看到公司良好的评价。

第二步是平台成立后如何进行推广,不要以为线下的配资平台就不需要推广了。大牛证券的发展方向是关键,必须要能够吸引客户,否则不管办公室和资金系统有多好都没用。因此,有必要加强业务拓展能力,招聘有经验的人才,设立代理渠道部,吸引外资。线下平台也可以结合目前互联网的推广方式,包括SEO、SEM、信息流等,让客户在网络上就能看到公司良好的评价。需要注意的是,招股书提示需要注意毛利率下降的风险。阿莱德在2019年度、2020年度、2021年度和2022年1-6月的主营业务毛利率分别为440%、447%、40.15%和306%,其中射频与透波防护器件的毛利率分别为360%、394%、30.23%和289%,EMI及IP防护器件的毛利率分别为498%、591%、424%和362%,总体上呈现一定的下降趋势,鉴于射频与透波防护器件收入仍占公司主营业务收入的50%左右,若射频与透波防护器件的毛利率进一步下降,可能对公司的盈利水平造成较大不利影响。

此外,报告期内各期,公司4G产品营业收入的占比分别为20.98%、107%、56%和04%,逐年下降;公司4G产品的毛利率分别为355%、40.27%、360%和30.23%。由于公司的老产品通常会随着时间的推移而降价,存在未来4G产品的毛利率下降的风险。

文章为作者独立观点,不代表大牛证券观点