投资者要想获得更多配资公司实力,首先要选择经营资质良好的配资公司,其具有一定的正规性;其次需要投资者提前做好交易计划,包括建仓技巧,止损技巧等;合理控制仓位,不建议选择高倍杠杆,容易出现爆仓,不利于交易资金的盈利,反而加大风险。

在同一日,博时基金旗下跟踪港股医疗器械的ETF当日亦从低位飙涨7%。医疗器械相关领域的基金产品强劲复苏,极大地活跃了市场,也为投资者和基民带来了疑问,市场究竟发生了什么?

“医疗器械实际上在9月底已经有信号了,我认为是机构资金在新基建领域开始切换。”华南地区的一位基金经理接受证券时报·记者采访时表示,机构在半导体、光伏领域的投资布局实际上都围绕着新基建这一大方向,医疗器械是新基建领域一个还未被足够关注的对象。

大家也要学会从持股方面控制配资公司实力,持股数量往往不要多,这是基本的操作,为什么这么说呢?在配资市场中,大家在进行交易之前,是有很多选择的,如果投资者在选股的时候,注意到每个品种的上涨趋势的个股往往会有多只,如果这时候,你想持有多只同一种概念,那么,最后的收益不大。建议大家布局的方向一般抓龙头股或者细分领域赛道的业绩突出的公司,这类的股指一般有不错的上升空间的支撑,大家选择做精两三只股即可,一定要在自己熟悉的领域内操作,减少交易风险的同时,合理持仓。除此之外,北上资金当日净买入药明康德2亿元,净买入医药生物板块133亿元,月度净买入252亿元,是北上资金净流入第一大行业。

此外,前期重仓“新半军”的基金经理或机构资金,普遍具有“进攻性”的投资风格,而医疗器械同样符合“进攻性”这一特点,对此,华南地区的一位医疗行业主题基金经理接受证券时报记者采访时直言,医疗器械是最易出牛股的赛道,美股市场在过去十年内所出现的百亿美元以上的十倍牛股,超过一半都是医疗器械股票。

上述人士认为,投资是典型的心理学,偏好于“新半军”的资金很难在心理层面立刻切换到食品饮料上,这需要用较长时间克服障碍,但上述性质的资金对“含科量”很高的医疗器械会有比较大的接受度,而在下跌周期较长、跌幅较大的品种里面,医疗器械属于科技含量较高的,医疗器械某种意义上和“新半军”都具有“含科量”高、解决卡脖子的需求。

看空动能枯竭

实际上,今年公募基金对医药生物行业的配置并未因市场下跌而减少,反而是略有上升。上半年末,公募持仓市值占到医药生物行业流通市值的123%,年初则为176%,期间提升了0.47个百分点。

医药板块涉及较多细分领域,同为医药主题基金的基金经理,看好的细分行业也不尽相同。

10月14日,一只基金的罕见涨停,凸显了市场风向的转变。永赢基金公司旗下的医疗器械ETF在上周五的市场中,突然放量并强势封于涨停。

“偏好炒半导体、军工和新能源的资金,如果从高位赛道切换到低位赛道会去哪里?医疗器械比较符合相关资金偏好,有很多机构资金总是想高卖低买,同时又想有想象力,医疗器械算是低位里面比较好的一个。”深圳地区一位偏好科技投资的基金经理认为,资金的审美偏好影响着资金切换赛道时的流向,今年市场的热门赛道主要是新能源、半导体和军工,这些热衷于“新半军”的资金,高位兑现相关股票后,在低位寻找下一个赛道时,倾向于符合其资金偏好的领域。

记者从基金半年报中发现,十大重仓股为新能源公司的基金中,不少产品的隐形持仓股配置了医疗器械公司。

诺德基金基金经理朱明睿强调,从持仓结构来看,全行业基金持仓医药占比应该已创下了近10年来的新低。

A股医药板块峰回路转,10月初刚刚创下两年半以来新低,近日就开启3连涨,由衰转盛。10月14日,A股医药板块62只个股涨幅超10%,相关医药主题基金集体上涨,百余只基金单日涨幅超7%。

该基金经理解释道,一方面,国内医疗建设投入加大,对高质量器械的需求增加;另一方面,国产医疗器械逐渐突破技术壁垒,呈现对进口产品的替代势头,具备进口替代和市场渗透率提升的双重增长动能。

记者注意到,一位依靠重仓中药股今年业绩表现不错的医药基金经理近期发表观点称,当前重点看好医药制造升级,如医疗器械、特色原料药、仿制药、CDMO等,并未提及中药板块,且从其管理的产品净值近期表现来看,远远好于中药板块的表现,该基金经理或许已经将中药股的仓位向医疗器械板块倾斜。

“我们认为医药板块目前已处于较高性价比的位置。尤其是创新医疗器械赛道,随着国内医疗器械企业纷纷加大研发投入、实现技术攻坚,国产龙头企业逐步突破高端设备核心技术壁垒,部分领域已达到较高水平。”朱明睿说,在高强度的研发投入支撑下,国产器械技术不断升级,不少领域国产器械产品质量媲美进口,但在PET-CT、软镜、硬镜等具极高技术壁垒的产品领域,国产化率仍不足10%,具有极大提升空间。

当前公募基金仍然是A股市场最具主导力的机构投资者。各类数据显示,机构资金或在加速扫货医疗器械股。

华南一位基金经理就曾表示,医疗器械领域的投资机会较多,具有持续性强、阶段性爆发的特点,累计复合收益丰厚,算是长坡厚雪的赛道。

在国庆节前最后一日,基金经理可能已就“医疗新基建”的逻辑持续回补医疗器械,当日医疗器械领域明显跑赢大市,与此相关的是,在今年9月,顶层会议决定对部分领域设备更新改造贷款阶段性财政贴息和加大社会服务业信贷支持,明确提到对医院在“设备购置和更新改造新增贷款,实施阶段性鼓励政策”的支持。

长城基金认为,回顾前三季度,虽然医药的持续下调有业绩影响的因素,但是市场也存在一些过度反应,去年年中以后市场始终处于存量博弈状态,几波小牛市都集中在新能源、汽车等少数赛道,这些赛道对医药板块也有抽水效应。今年以来医药板块基本面已经在逐渐修复,所面临的环境也在逐渐好转,医药板块重点还是市场信心的回归,是“信心比黄金更重要”。

华夏基金直接提到,目前医药板块正处于底部确定性较强、长期空间较大的阶段。医药板块看空动能枯竭,目前机构持仓筹码稳定,基本面边际好转即可开启强反弹行情,四季度重点关注。

机构资金或在加速扫货

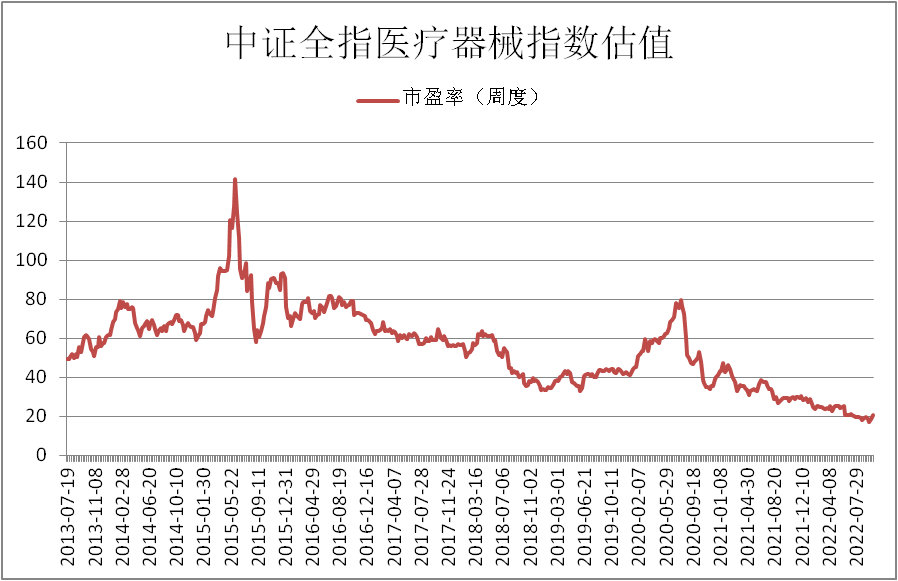

记者注意到,医药出现上一个高点还是在2021年6月底,也是磨底久矣。在疫情、经济下行、集采推进、服务项目价格调整、国际关系变动等多重因素影响下,医疗器械板块进入了漫长的调整通道。

近期多重利好事件催化,医疗器械长坡厚雪赛道逻辑或将强化。

实际上,以医疗器械为代表的医药生物行业对大多数基金经理而言并不陌生。自2010年至2020年的11个年度中,医药生物行业有6年是公募基金第一大重仓行业,有4年是第二大重仓行业,1年为第三大重仓行业。而2021年底公募持有医药生物行业市值大幅缩水,排在电力设备、电子及食品饮料之后,为公募基金第四大重仓行业,近14年来第一次跌出前三甲。

校对:王蔚

冷秋般的市场中,送温暖的医疗器械正撩拨着基金经理的心。

系统也会实现一个非常有效的判定,如果进行长期亏损的话,都需要得到一个快速的解决方案,避免产生更多的投资本金亏损。配资公司实力也需要保证每一个业务的稳定发展,对于整体配资金额也需要实现一个很好的管理,这样才可以实现一个更加专业的服务能力。对大多数基金经理而言,从其他赛道切换至医药生物赛道并非难事。

同类资金切换同类赛道

以医疗器械为首的医药股行情能否持续?对于苦“医药股”久已的基金经理,能否打个翻身仗?

基金经理对医疗器械的强力关注,还有资金切换赛道时,在赛道选择上存在审美偏好倾向。

从估值角度看,记者注意到,2021年下半年以来,医疗器械板块经历了5个季度的连续调整,截至9月,中证医疗器械指数估值收缩至111倍,为2013年该指数计算以来历史最低值,比2018年熊市末期的估值水平还要低。

沪深交易所10月14日的龙虎榜数据显示,资金通过机构专用席位大肆抄底医疗器械板块,20个机构专用席位出现在新产业、心脉医疗、五洲医疗、南微医学、迈克生物、开立医疗等8只医疗器械个股的买入前5名单中。

申万宏源证券前瞻今年三季度业绩时指出,以医疗设备为代表的医疗新基建板块预计在三季度将延续此前中高速成长趋势,在近期设备更新改造再贷款的政策支持下,医疗基建/设备国产替代的行业逻辑有望得到强化。

春风吹至医疗器械?

国金证券则多次重申“医疗板块下半年打个翻身仗”的观点。

10月14日,医疗器械板块交易拥挤,资金向医药生物的其他领域扩散,数据显示,79亿元资金通过机构专用席位抢筹医药股筹码,占当日机构专用席位买入额的80%。

配资公司实力交易模式是一种高收益的投资方式,门槛也不高,如果配资用户在交易之前,一定要注意风险,特别是选择杠杆比例要趋于合理性,结合自身的实际情况来制定合理的交易计划。

文章为作者独立观点,不代表大牛证券观点